Ha tardado muchos años en llegar, incluso por momentos se convirtió en el ansiado “Dorado” al que prácticamente todos los gobernadores de los Bancos Centrales corrieron por llegar primero y, así, poder cumplir con su cometido y, de paso, justificar su mandato. Por momentos, la inflación se convirtió en la palanca perfecta con la que corregir los innumerables desequilibrios económicos que se han venido produciendo desde la caída de Lehman Brothers.

Las políticas monetarias expansivas instauradas a nivel global a lo largo de la última década, basadas, sobre todo, en un incremento sustancial de la liquidez a través de diferentes programas de implementación y una política de tipos de interés históricamente bajos, tuvieron como objetivo el repunte progresivo de ésta hasta llegar a la ansiada “velocidad de crucero” del 2%. A partir de ahí, comenzaría la retirada progresiva de estímulos y la subida escalonada de tipos de interés. Aunque a nivel teórico el plan parece perfecto, a nivel práctico ha sido otro cantar.

Si antes de la pandemia las proyecciones llevadas a cabo por los más prestigiosos analistas macroeconómicos solían tener desviaciones importantes, las de hoy en día se ha convertido en meros brindis al sol.

Pocos, por no decir nadie, pensaba que en menos de un año la gran mayoría de las economías mundiales iban a pasar de estar con la peligrosa sombra de la recesión acechando sus débiles estructuras, a vivir un escenario de alarma generalizada ante los graves problemas de desabastecimiento y crisis energética que vivimos en la actualidad y que, como no podía ser de otra forma, ha provocado que la otrora inofensiva inflación se haya transformado en una muy peligrosa variable a tener en cuenta para el conjunto de las economías en el medio y largo plazo.

El sector inmobiliario como gran antídoto

El último informe publicado por la agencia de rating S&P afirma que este fuerte repunte de la inflación ha venido para quedarse. Estima que, en lo que respecta al sector inmobiliario, los precios continuarán en subida progresiva durante los próximos cuatro años.

En este sentido, hace hincapié en la evolución experimentada en Europa, en donde se han registrado las mayores subidas de precios desde 2006 (el interanual del segundo trimestre registró ascenso de precios del 6,9%), una oleada que, de momento, no se ha visto reflejada en España, donde apenas han habido grandes cambios, si bien se espera que, para finales de año, se produzca un repunte notable de los mismos hasta alcanzar variaciones del 4,3% con respecto al año anterior.

Varios factores son los que han influido en este repunte:

1) La demanda de vivienda se ha disparado tras el paso de la pandemia, con cambios radicales en gustos y preferencias habitacionales.

2) La capacidad de ahorro de los hogares originada ante la incertidumbre económica. Se estima que desde principios de 2020 a mediados de 2021 los hogares europeos habrían acumulado un ahorro cercano al 6% del PIB de la Eurozona en 2019.

3) El exceso de liquidez comentado anteriormente ha sido utilizado por prácticamente todos los jugadores involucrados en el sector inmobiliario para aumentar la deuda de sus balances con el objetivo de multiplicar el número de operaciones ante la fuerte demanda existente.

4) Los bajos tipos de interés han llevado a un repunte significativo del número de hipotecas, unas cifras que mes a mes siguen creciendo sin mostrar aún síntomas de debilidad.

5) Por otro lado, este atípico escenario de tipos cercano al 0% en el que vivimos hace años ha provocado un desplome de los intereses de la deuda de los países desarrollados o, lo que es lo mismo, la renta fija, tanto gubernamental como corporativa de mayor calificación crediticia, considerado siempre como el competidor directo del sector inmobiliario, ha perdido atractivo debido a su escaso retorno.

El bono alemán a 10 años, considerado como uno de los patrones más importantes de seguridad crediticia, ofrecía el 1 de enero de 2010 un interés del 3,20% anual, mientras que el 1 de enero de 2021 lo hacía en el –0,52%. Por su parte, el 10 años español ha pasado del 4,136% en enero de 2010 al 0,101% en enero del 21.

Estas diferencias han provocado que los grandes inversores institucionales hayan comenzado a sustituir sus millonarias inversiones en carteras de renta fija por activos inmobiliarios en rentabilidad, lo que ha llevado a que, en poco tiempo, el sector esté absorbiendo, no solo la demanda a nivel particular, sino también institucional originando este importante repunte de precios de los últimos trimestres al no haber oferta suficiente para absorber tal aluvión.

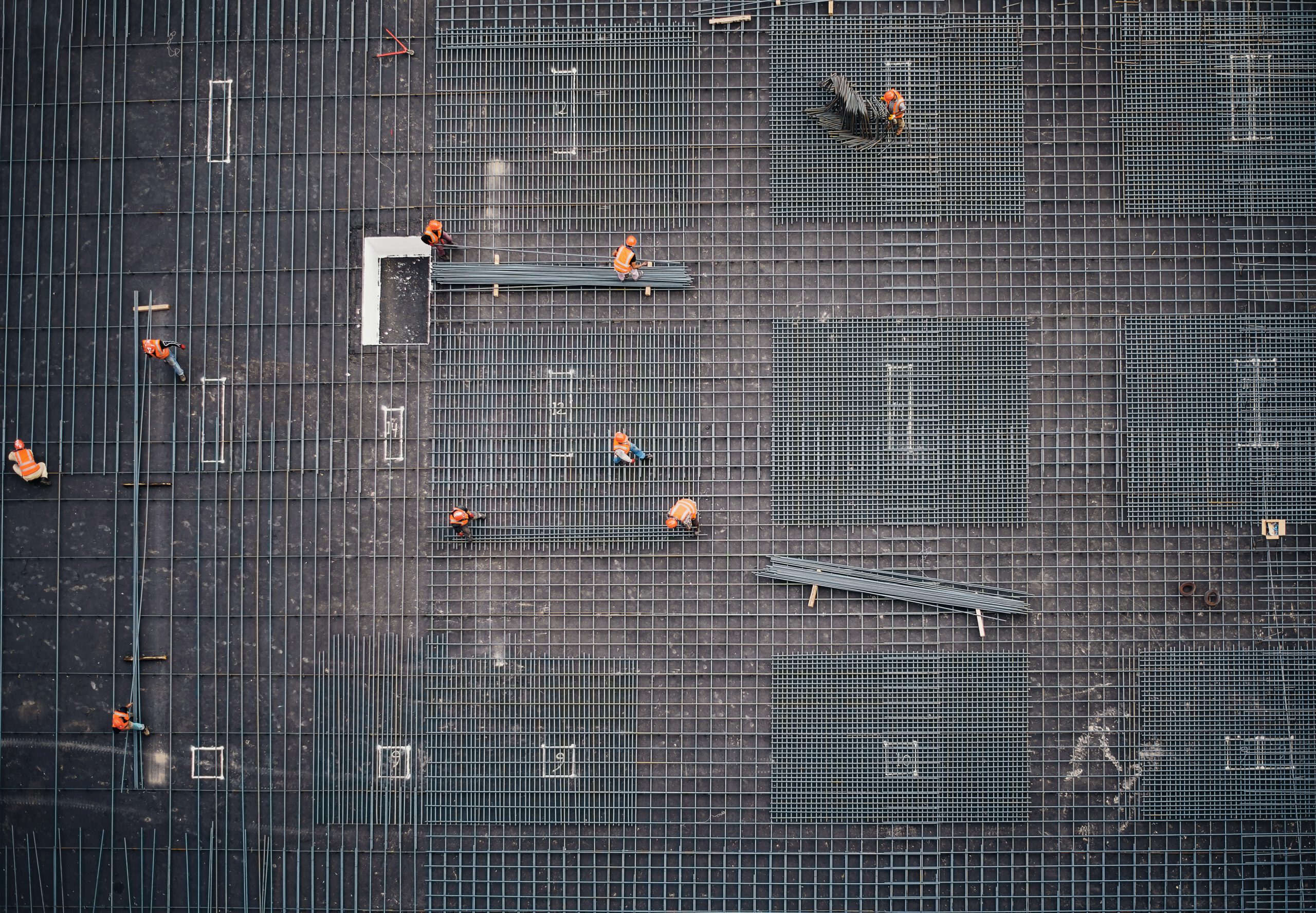

6) Por último, no debemos olvidar el repunte que están experimentando los costes de los materiales provocada por la crisis energética, las políticas comerciales entre países productores y, sobre todo, la elevada volatilidad instaurada en la cotización de los precios de las materias primas, a lo que hay que sumar, además, la escasa mano de obra cualificada existente para cubrir tal exceso de demanda.

¿Es momento de invertir en vivienda en España?

Es, quizás, la pregunta del millón, pero, analizando detalladamente cada uno de los puntos anteriores, podemos afirmar que la subida de precios se mantendrá en los próximos años mientras se cumplan las actuales previsiones macroeconómicas.

Según S&P, España experimentará subidas del 4,3% en 2021, del 4% en 2022, del 3,6% en 2023 y del 3,3 en 2024, unas variaciones que se sitúan muy por encima de las registradas en años anteriores.

¿Son creíbles estas previsiones? Sobre el papel, todo apunta a que sí. La gran mayoría de bancos de inversión y agencias de rating apuntan en esa dirección estimando una recuperación notable de la economía española en los próximos años.

Para Goldman Sachs, por ejemplo, será, de las desarrolladas, la que más crecerá en 2022 a nivel mundial con alzas del 6,5% para después ir moderando su velocidad a ritmos del 3,9% en 2023 y 2,3% en 2024. Por su parte, BBVA Research, aunque ha rebajado recientemente sus previsiones, sigue manteniendo el 5,2% para 2021 y 5,5% en 2022.

No es de extrañar, pues, que el sector inmobiliario haya vuelto a actuar como uno de los más destacados, sino el que más, activo refugio tanto a nivel comprador como inversor: para los primeros como herramienta para evitar subidas de precios y para los segundos como arma perfecta para batir a esa inflación galopante que, visto lo visto, parece que nos acompañará a lo largo de los próximos años.